Webinar en el Hub de comunicación

responsable del Pacto Global Red Colombia

10 de junio 2025

Ver video aquí

Objetivo de la

conferencia. Poner los

pies sobre la tierra sobre el presente y futuro de la sostenibilidad

empresarial y el papel subordinado de la comunicación responsable.

Estructura de

la conferencia. Tres

partes: primero pasar revista adonde hemos llegado, desde donde hemos partido, y

lo que hemos pasado para llegar aquí. ¿Por qué?, porque es necesario para

entender la situación actual de máxima confusión que su evolución tiene altibajos, que el progreso

no es en línea recta, dos pasitos adelante uno atrás, uno al lado, pero la

dirección es siempre adelante. No perder

de vista el progreso. Segundo: el núcleo de la presentación es la razón de ser

de la comunicación responsable, cuál debe ser, su valor, su honestidad, sus

problemas, su mal uso y su subordinación. ¿Por qué? Porque hay malas prácticas

de comunicación, que son perversas para la sostenibilidad de la sostenibilidad.

Y tercero: entender la reacción de los stakeholders a esa comunicación,

que impacto tienen. ¿Por qué? Porque su impacto

es crítico y muy subestimado.

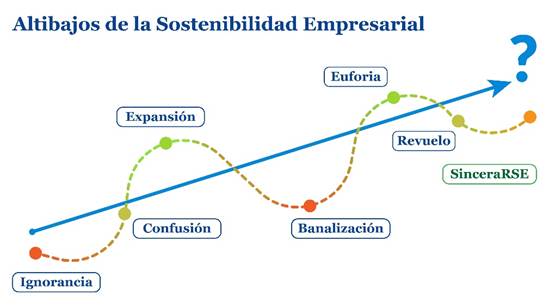

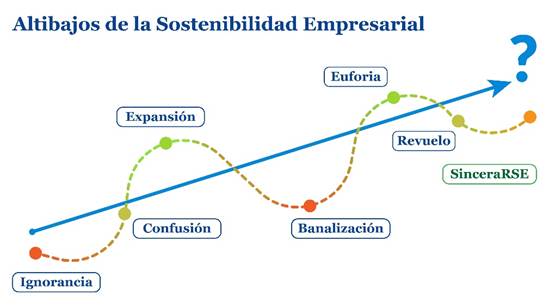

I.

Altibajos de la sostenibilidad empresarial

a.

¿De qué estamos hablando?

Primero un breve

digresión sobre la sostenibilidad empresarial. No es cuestión de llevar a cabo

actividades aisladas, no es cuestión de seleccionar lo que está de moda en el

momento (valor compartido, economía circular, voluntariado, etc.). No es hacer,

es ser, y ese ser de la empresa, ese carácter, su cultura de sostenibilidad

no puede ni debe ser circunstancial.

Sí, hay que adaptarse a los tiempos, pero dentro de una estrategia y visión

de largo plazo. La sostenibilidad empresarial debe ser sostenible, no

efímera. Es asumir la responsabilidad por los impactos negativos, mitigarlos

y potenciar los impactos positivos, claro está que, dentro de las capacidades

gerenciales y financieras de cada empresa, dentro del contexto en que opera.

No se puede hacer de todo. Se deben seleccionar los aspectos que más le importan a la empresa y a

sus partes afectadas (las críticas, no todas importan igual), en el largo plazo,

y por orden de impacto de ida y de vuelta, pero focalizar, focalizar, con

los escasos recursos. La amplitud es

enemigo de la sostenibilidad, el amigo es el impacto consistente, sostenido.

La materialidad

es solo el comienzo, lo critico es focalizar

en lo sostenible y factible en el largo plazo. No

todo lo material se puede materializar. Los recursos son limitados. Lo importante

es el impacto, el cambio logrado, tangible, sostenible, no el dinero que gastaron, no las reuniones que sostuvieron,

no el entrenamiento ofrecido, no los arbolitos plantados, no el número de

mujeres en el consejo. Todo eso son insumos, no impacto.

No debe

depender de la prosperidad, una responsabilidad que se asume cuando la situación económica es buena y

se deja cuando es desfavorable, no es sostenibilidad.

Debe tener un núcleo duro, resistente a los vaivenes económicos. Ne se

trata de compartir bonanza, o valor creado, se trata de ejercer la

responsabilidad ante la sociedad.

Y en este

sentido, estamos en el punto de máxima confusión. Como hemos

llegado hasta aquí. Me explicaré con los altibajos de las recientes

décadas. No, no pretende hacer historia,

solo repasar el camino recorrido y el porqué de los altibajos

Sin pretender ser

riguroso, solo para propósitos ilustrativos, postulo que hemos pasado por siete

etapas. Las pongo una detrás de la otra

como si fueran secuenciales, pero pueden ocurrir en paralelo y en otro orden. En

esta explicación hay muchas generalizaciones, no es que aplica a ninguna

empresa en particular, es un agregado, un gran promedio de tendencia, pero es

necesario para explicarlo.

1.

Ignorancia. La empresa debe ganar dinero, lo demás es

superfluo, en todo caso hacer donaciones y dar apoyo social (escuelas, apoyo

comunitario, plantar arbolitos, patrocinar un equipo infantil de fútbol), ser

un “buen vecino”.

2.

Confusión. Estamos de acuerdo que no todo es filantropía,

hay que ir más allá, pero ¿Qué hacer, cómo, cuesta dinero, porqué hacerlo,

rinde beneficios? ¿solo si es rentable?

Cada ponente en conferencias ofrece su definición y cada consultor tiene

su modelo, decenas de nombres que contribuyen a ampliar la confusión de algo

que no está definido, de algo que depende de las circunstancias de cada empresa

y del contexto en que opera. La responsabilidad

es la misma, la ejecución es personalizada.

3.

Expansión.

Pero con la profusión de información, aunque confusa, se despierta el

interés de los stakeholders, reguladores, sociedad civil, las empresas y

sobre todo del gran negocio que se crea en el ecosistema, toda una industria de

apoyo: consultores, proveedores y agregadores de información, de análisis, de

calificación, de inversión responsable, de formación profesional, de medios y

empresas de comunicación especializados, de conferencias, de premios, de

certificaciones, de instituciones multilaterales y un gran etcétera. Esta

industria es clave en mantener el interés y la expansión, es un gran negocio y

no lo van a soltar. Algunos hacen el

bien, otros no tan bien, pero contribuyen a mantener el interés, ….. que no es

poca cosa, a pesar de la confusión.

4.

Banalización. Y

con la expansión viene la generalización, viene la popularización y con ella la

banalización. Todo el mundo es ahora un experto, pero en banalidades y

superficialidades. Aprenden algo nuevo y

creen que es la única persona que lo sabe, que han descubierto el agua mojada y

escriben un artículo con su nombre. La

ubiquidad y facilidad de las redes sociales no solo lo facilita, sino que clama

por ello. Pero no hay control de calidad,

ni de creatividad, ni de innovación, ni de contribución real. No se pide que contribución hace ello al

conocimiento o al avance de la práctica. Esto tiende a quitarle legitimidad y

seriedad a los esfuerzos. Las redes sociales son un terreno fértil para la

banalización. Volvemos a la etapa de confusión, pero esta vez por trivialización.

Claro está que estoy exagerando, no

todo es así, pero sí una buena parte, que hace daño a la implementación de la

responsabilidad.

5.

Euforia.

La expansión, la popularización,

los intereses creados en la industria del ecosistema, y la profundización

dentro de las mismas empresas del interés y de los responsables internos, contribuyeron

a la creación de una euforia: hemos llegado. Buena parte de esta euforia es natural,

pero otra es artificial. Se han desarrollado expectativas

sobre los logros de las empresa que no se cumplen, se han desarrollado expectativas

sobre el impacto financiero que son muy inciertas, expectativas de impacto

social que no se cumplen. Ante la presiones de hacer y decir que hacen,

muchas empresas han tenido que recurrir a la información selectiva y a veces engañosa

para paliar esas expectativas y se ha recurrido al greenwashing,

greenhushing (decir solo lo indispensable y que no cause problemas legales)

y targetwashing, (comprometerse a metas que no son realistas ni

verificables).

6.

Revuelo. Estos excesos,

como ocurre en muchos ámbitos, producen una reacción contraria (la tercera ley

de Newton) y se ha presentado un revuelo y una reacción negativa. Algunos alegando que las prácticas afectan negativamente

a algunos colectivos o algunos sectores industriales (EE. UU.) y otros reactivando

la vieja oposición de que la responsabilidad tiene costos y que ello afecta su competitividad

y la del país. Se ha pasado a exagerar los costos, que suelen ser tangibles,

concentrados, y en el corto plazo, y subestimar los beneficios, que suelen ser intangibles,

dispersos y en el largo plazo. Todo ello

ha colocado a la sostenibilidad empresarial en el punto de máxima confusión ¿Quo

vadis responsabilidad? Y este revuelo es efectivo porque llega en un

momento de agotamiento por la euforia.

7.

Sincerarse. Subyacente

a todo esto, y de nuevo en reacción a la reacción se está llegando a una

etapa de sincerarse, de racionalizar, de compromiso entre la euforia y el

negativismo, de sacar lecciones nucleares que permitan sincerar las acciones y

las comunicaciones. Las recientes regulaciones

aprobadas, tanto a nivel mundial como a nivel de la Unión Europea, pero ahora en

estado de dilución, sobre la información de sostenibilidad, los requisitos de

aseguramiento de la información, el fortalecimiento del control interno, las regulaciones

sobre el greenwashing, la taxonomía y la diligencia debida sobre la cadena de

suministros entre otras, son un conjunto de disposiciones que sientan las

bases para una situación estable, sostenida y sostenible.

Pero estamos

montados en un avión: en este viaje

hemos tenido y tendremos turbulencia, viento de cola, viento en frente, ganar y

perder altitud, girar a derecha e izquierda, para evitar perturbaciones, pero debe

seguirse adelante, no nos podemos bajar del avión. Espero que no tengamos un

aterrizaje forzoso, para lo que la comunicación, la luz, es clave.

II.

Comunicación responsable

Y es la comunicación,

o su falta, es la que ha incidido en gran parte en estos altibajos y es la que tiene

un papel critico en que el avión continúe en el aire. Baste solo un ejemplo para mostrar el efecto

de la comunicación. La euforia que mencionaba, parte justificada, parte

artificial y exagerada, fue amplificada por la ubicuidad de la información,

por las redes sociales, para bien o para mal….que causó una reacción negativa

que ha conducido en parte al revuelo. El

gran volumen de promotores y el acceso a redes de información de bajo costo

hizo que se crearan expectativas, en muchos sentidos como mencioné, que no

se cumplieron. Se produjo un agotamiento de muchas de las partes. Empujamos demasiado, prometimos demasiado, agotamos.

El denominador

común de estos altibajos es un problema de comunicación y en particular de semántica. Cuanto tiempo se empleó en tratar de mostrar

que la responsabilidad social era más que filantropía, pero de todas maneras un

gran número de empresas lo seguían asociando con acción social, salud,

vivienda, etc. que era lo más fácil, a través de sus fundaciones, aislado de su

estrategia y de una visión de largo plazo. Lo que fue utilizado muy

diestramente por los críticos de la responsabilidad. No comunicamos bien.

Cuanto trabajo

para mostrar lo que representaba la responsabilidad de la empresa ante la

sociedad, como la había comentado antes.

Y supuestamente para aclarar, pero en realidad para ganar prestigio, se

inventaron decenas de nombres, uno de los más perversos fue el del valor

compartido, basándose en ataques a la responsabilidad social, que muchos se

creyeron, cuando en realidad ere un concepto inferior. La empresa no debe

buscar solamente el crear valor económico y social simultáneamente, cuando la

realidad de la responsabilidad es una estrategia de largo plazo de crear valor en

el agregado, no el individual de cada actividad, y contribuir a una mejora de

la calidad de vida y del medio ambiente. La CVC ignoraba el ciclo de vida del

producto, la corrupción, la responsabilidad con los empleados, la

responsabilidad fiscal, entre otras. Y así surgieron decenas de nombres,

economía azul, capitalismo responsable, economía social, capitalismo con conciencia,

por ejemplo. En vez de contribuir a una mayor adopción, se dispersaron

esfuerzos y se creó confusión. En ese momento si podíamos decir que la

responsabilidad no era una moda, pero si lo eran los nombres. Mala comunicación.

Para promoverla,

y apaciguar a los maximizadores de beneficios financieros, usaban el argumento

de la competitividad de la sostenibilidad, que todo producía beneficios

financieros, sin analizar la realidad en la práctica, sin darse cuenta de

todo ello depende de las reacciones positivas de los stakeholders, muchos

de los cuales son indiferentes, ni se enteran y si se enteran, no actúan en

consecuencia. Para que las empresas

mejoraran sus ingresos haría falta que los consumidores compraran más de

nuestros productos y/o a un precio superior a la competencia. Para obtener

financiamiento más barato, hacía falta que los financiadores apreciaran los

menores riesgos de la empresa responsable y su buena gestión.

Y aquí voy a

hacer una breve digresión sobre la reacción de algunos stakeholders, los

consumidores, y de paso enfatizar la ingenuidad

de muchos promotores de la competitividad de la responsabilidad.

Todos habrán oído

los resultados de encuestas sobre las compras responsables. Una reciente reportó que El 76 % de los

encuestados en un país afirma que sólo compra productos

o contrata servicios de empresas socialmente responsables. El 65 % de los participantes afirma

haber evitado realizar una compra o contratar un servicio en el último año

debido a la postura de una empresa con la que no estaba de acuerdo. El

valor medio de las compras no realizadas se estima en 184 dólares, según los

propios encuestados.

No hacen falta muchos

comentarios. Imagínense a los 60 00 espectadores en un campo de futbol. ¿Ud. cree que 45 000 de ellos solo compran

productos responsables? ¿Como lo saben? ¿Todos los productos son responsables?

¿En qué sentido? Y si no hay versiones responsables. Yo mismo, supuesto experto

en estos temas, cuando voy al supermercado compro más por inercia y por calidad

y precio que por sostenibilidad de los productos, de los que no tengo idea. Solo

en contados casos conozco de la responsabilidad del producto o la empresa. Y si

este es mi caso, imagínense el caso de consumidores con menor poder adquisitivo.

Lo grave es que de esto se extrapola que la gran mayoría de las compras son

responsables. Comunicación

irresponsable de los medios que reproducen estas encuestas y de los encuestadores

que las hacen. Contraproducentes.

Seguro que algunos

de los que leen esto, que no son representativos de la población en general, me

dirán que sí compran productos responsables. Y aun a ellos les preguntaría que

porcentaje de sus compras anuales en bienes y servicios saben que son responsables.

¿1%? ¿5%. Múltiples estudios académicos, no encuestas hechas

para titulares informativos, han mostrado que la brecha entre el dicho y el

hecho en el consumo responsable es abismal.

Las preguntas de

la encuestas son hipotéticas y los encuestados responden lo que se espera que

respondan. Pregunten a salida del supermercado

cuantos de los productos en la compra han sido de productos que saben que son

responsables. La respuesta honesta debería ser: Ni idea………. o a lo sumo, dos o

tres.

Se exagera al

promover estos beneficios de la sostenibilidad y cuando no se dan en el corto

plazo se producen frustraciones y reacciones negativas, abandonando los

esfuerzos. Un ejemplo:

muchos consultores, para promover su negocio les dicen a las PyMEs que deben preparar

reportes de sostenibilidad. ¿Para quién? ¿Qué impacto tendrán?. Si lo deben

preparar es porque ello tiene beneficios internos, conlleva introspección, coordinación,

búsqueda de sinergias, de saber lo que se hace, como se puede hacer mejor, como

tener más impacto, que necesitan y quieren los stakeholders. Mala

comunicación.

Sí, es cierto

que hay muchas algunas actividades que rinden beneficios o reducen costos sin

la intervención de los stakeholders, como puede ser la reducción del consumo de

insumos, eficiencia energética, reciclaje, mejorar en los procesos productivos,

etc. Aunque yo alego que esto no es responsabilidad, esto es simplemente

buena gestión.

¿Rinde beneficios financieros la sostenibilidad empresarial? ¡Puede ser,

depende!

Y ante la presión

por obtener los supuestos beneficios financieros de la sostenibilidad empresarial,

al interno de la empresa, se ha caído en la información engañosa, a veces

subrepticiamente, a veces abiertamente, sobre las características de responsabilidad

de la empresa y de sus productos y servicios, aprovechando la falta de

información, credulidad y confusión de los stakeholders. El greenwashing. Comunicación irresponsable.

La práctica está

tan extendida que la Comisión Europea ha emitido regulaciones para su monitoreo

y control, a través del control de las certificaciones y la exigencia de

información confiable que respalde las aseveraciones. Aunque esto también ha

entrado en etapa de revuelo, ante la protesta de empresas y sus asociaciones

sobre los costos que ello implica, pidiendo limitar las regulaciones, que actualmente

se encuentran en proceso de revisión.

Es muy cierto

que la función de comunicación esta evolucionado, desde una función tradicional

de “relaciones públicas” a una función más estratégica, más alineada con los objetivos de la empresa y

en particular para respaldar y avanzar los intereses de las empresas, entre

ellos su sostenibilidad. Pero estamos todavía muy lejos de ello y todavía están

más orientados a la gestión de la percepción que se tiene de la empresa, de

mejorar su reputación, para lo cual se recurren a información fidedigna

pero también a explotar las debilidades de los interlocutores. No es culpa de

los comunicadores, es culpa de los que les marcan sus incentivos y objetivos,

los que tienen el poder, aunque aquellos pueden ser cómplices. No es muy fácil levantar la voz interna

contra el greenwashing. Comunicación comprometida.

La comunicación, en el sentido más amplio de la palabra, debe transmitir una

fotografía de altísima definición, con rayos X de la empresa, no una pintura.

Y como hemos

visto, la comunicación cumple un papel fundamental en la sostenibilidad

empresarial, pero es secundaria, es subsidiaria. Lo importante para la

sociedad es el hacer, y hacer bien. La necesidad de la comunicación no

debe guiar la acción, debe estar al servicio de la acción. La reputación de la

empresa debe ser el resultado de sus acciones, no de la gestión de su imagen.

La mujer del César nos da un buen ejemplo:

En encuesta tras encuesta,

cuando se les pregunta a los dirigentes empresariales cuales esperan que sean

los principales beneficios de las actividades en sostenibilidad empresarial, responden

en primer lugar la mejora de la reputación.

Sí, a lo mejor quieren ser responsables, pero quieren beneficios de ello.

De allí que para ellos la comunicación forma parte fundamental de las

“actividades” de responsabilidad.

Pero hay

maneras y maneras de llevar a cabo estas “actividades” de comunicación, las hay

sostenibles y honestas y las hay efímeras de dudosa ética.

Como en todo, las efímeras son más fáciles y es, lamentablemente, todavía

prevaleciente en muchas empresas. Las sostenibles

comunican, responsablemente, lo que hacen bien y lo que no hacen tan bien (esto

no dice nadie), lo que se comprometen públicamente a hacer y los impactos que

han logrado y los que quieren lograr.

Las efímeras hacen

una gestión selectiva de la comunicación con el objetivo, no de reportar, sino para

que produzca la percepción de la imagen deseada. La imagen deseada viene primero. Y esta es potenciada a través del efecto aureola, por

el cual el receptor de la información atribuye, inconscientemente, a la empresa

facetas de responsabilidad que no tiene.

El efecto aureola

es usado, por ejemplo, por empresas contaminantes en países en vías de

desarrollo, vía imágenes de donaciones, de plantado de árboles por empleados

voluntarios, de picnics o fiestas con los empleados, destacando el alto cargo

de alguna mujer, para transmitir una “impresión” de solidaridad y

de responsabilidad social y ambiental, que opaque las irresponsabilidades de la

empresa. El receptor de la información no suele hacer esfuerzos para

averiguar la verdadera responsabilidad de la empresa y extrapola estas acciones

puntuales (a veces simbólicas), que le han llamado la atención, como si la

empresa fuese responsable en todo.

Recientemente,

ante el reconocimiento de que la misma información de sostenibilidad es en parte

culpable de que no tenga los efectos deseados sobre los stakehodlers, se

ha expandido el uso del llamado “storytelling”, que puede traducirse

como hacer una narración, pero también como “echar un cuento”

El storytelling es

una herramienta clave para mejorar la efectividad de la comunicación externa

al amenizar la seca y aburrida información sobre la sostenibilidad

empresarial. Ya no basta con incluir lindas fotos y gráficos en las

comunicaciones, también se debe contar una buena “story”. El objetivo

es que despierte el interés de los stakeholders,

que la información sea atractiva, que mejore la percepción que

tienen de la empresa y por ende su reputación, que la comunicación

contribuya a mejorar el negocio. Pero como toda herramienta, puede

usarse para el bien y para el mal. Y

aquí viene una cuádruple cacofonía: Es responsabilidad de los responsables

de comunicar la responsabilidad responsablemente, no para “echar cuentos” de

hadas.

III.

En resumen

La sostenibilidad

empresarial está en un período de máxima confusión y la comunicación

responsable puede ayudar mucho a sincerarla y hacerla efectiva. Hemos tenido problemas de comunicación en

lo que debe ser la responsabilidad de la empresa ante la sociedad, problemas de comunicación sobre su razón de ser, porqué

hay que ser responsable, qué se espera de ello, problemas de comunicación sobre

sus logros e impactos, y finalmente problemas de comunicación para atraer la

reacción adecuada de los stakeholders críticos.

No es que todo es

negativo, es que es mejor actuar en base a un conocimiento de la realidad sobre

el terreno que de ilusiones, de teorías sobre el “es”, no sobre el “debería

ser”. Si quieres cambiar algo, el punto

de partida es conocer la situación actual, el camino a recorrer, los obstáculos

a vencer, no solo a donde quieres llegar.

Espero haber

logrado hacerlos pensar de una manera crítica, basado en la realidad cotidiana

sobre el terreno, sobre lo que hace falta para el avance de la sostenibilidad

empresarial y el papel de la comunicación responsable y subordinada.

La verdad, toda la verdad y solamente la verdad.